Nouvelle loi sur l’abandon de poste

Des questions peuvent se poser pour l’employeur, notamment s’il est tenu de licencier le salarié en question, si l’abandon de poste peut être considéré comme une démission, si le salarié est en droit de toucher son salaire durant cette période et quelles sont les démarches à suivre. Ainsi, nous allons aborder la réglementation en vigueur pour clarifier ces questions Lorsqu’un salarié quitte son poste de travail sans autorisation de l’employeur ou s’absente de manière prolongée ou répétée sans justificatif, il se livre à l’abandon de poste. Il convient de noter que ce comportement est à différencier des absences motivées par certaines situations particulières, telles que la consultation d’un médecin pour un état de santé justifié, le décès d’un proche ou l’exercice du droit de retrait. Il est important de souligner que ces motifs sont considérés comme légitimes et ne sont donc pas assimilables à de l’abandon de poste En cas d’abandon de poste par le salarié, c’est-à-dire lorsque celui-ci quitte son poste de travail ou ne s’y présente plus sans justification légitime, il n’a pas droit à la rémunération correspondante. Il convient de noter que cette absence injustifiée entraîne la suspension du contrat de travail entre l’employeur et le salarié. Cela signifie que le salarié ne peut pas être considéré comme en activité professionnelle durant cette période et ne peut donc prétendre à une rémunération En cas d’abandon de poste, l’employeur n’est pas dans l’obligation de licencier le salarié en question. Cependant, il peut adresser une mise en demeure au salarié, qui consiste en une demande écrite pour qu’il reprenne le travail et justifie son absence. Si le salarié ne se présente pas ou ne fournit pas de justification, l’employeur peut entamer une procédure disciplinaire. Dans ce contexte, ces absences peuvent entraîner soit une sanction disciplinaire, soit un licenciement pour cause réelle et sérieuse, qui donne droit aux indemnités de licenciement, soit un licenciement pour faute grave sans indemnités de licenciement. Il convient de noter que le licenciement pour faute grave peut être justifié en cas d’absence qui désorganise l’entreprise ou d’abandon délibéré du poste, notamment si l’employeur a mis en garde le salarié contre un départ prématuré. le salarié qui a abandonné son poste et qui ne reprend pas le travail peut être considéré comme démissionnaire. Si le salarié ne retourne pas au travail ou s’il ne justifie pas son absence, l’employeur peut considérer que l’abandon de poste est une démission. Pour les démarches à suivre, l’employeur doit d’abord demander au salarié de justifier son absence et de reprendre son poste. Cette demande doit être faite par écrit, adressée au salarié par lettre recommandée ou remise en main propre contre décharge, une attestation de remise de document signée et datée par le salarié. Dans cette lettre, l’employeur doit également préciser le délai dans lequel le salarié doit reprendre son poste. Ce délai ne peut être inférieur à 15 jours. Si le salarié ne retourne pas au travail dans ce délai, l’employeur peut considérer que l’abandon de poste est une démission. Cependant, le salarié peut répondre à la demande de l’employeur en fournissant une justification valable pour son absence, comme un arrêt de travail, par exemple. Le salarié peut contester la rupture de son contrat directement auprès de l’employeur et expliquer en quoi son absence est justifiée par courrier recommandé. Si le salarié souhaite contester la rupture de son contrat de travail suite à l’abandon de poste considéré comme une démission, il a la possibilité de saisir le conseil de prud’hommes. Le conseil de prud’hommes examinera la demande du salarié dans un délai d’un mois à compter de la date de dépôt de la demande Si l’employeur licencie le salarié pour abandon de poste, le salarié pourra bénéficier de l’allocation chômage, sous certaines conditions. Il doit notamment avoir travaillé un certain nombre d’heures au cours des 28 derniers mois et être en recherche effective d’un nouvel emploi. Si l’employeur considère le salarié comme démissionnaire, le salarié ne pourra pas bénéficier de l’allocation chômage, sauf s’il peut justifier d’une situation de force majeure ou d’une cause réelle et sérieuse de nature à remettre en cause la réalité de la démission. Si l’employeur ne licencie pas le salarié et que celui-ci continue de s’absenter sans justification, il ne pourra pas bénéficier de l’allocation chômage, sauf s’il peut justifier d’une situation de force majeure ou d’une cause réelle et sérieuse de nature à remettre en cause l’abandon de poste.

Dans le cadre de l’abandon de poste, il est important de souligner qu’il s’agit d’une situation où un employé quitte son lieu de travail sans autorisation ou s’absente injustement pendant ses heures de travail.

Qu’est ce qu’ un abandon de poste ?

quelles sont les conséquences sur le contrat de travail ?

quelles sont les conséquences sur le contrat de travail ?l’employeur a-t-il l’obligation de licencier un salarié en cas d’abandon de poste ?

l’employeur peut il considérer l’abandon de poste comme une démission ?

L’employeur peut accepter sa démarche et ils peuvent convenir d’un dédommagement à l’amiable, d’une transaction ou d’une réintégration du salariéLe salarié touche-t-il l’allocation chômage en cas d’abandon de poste ?

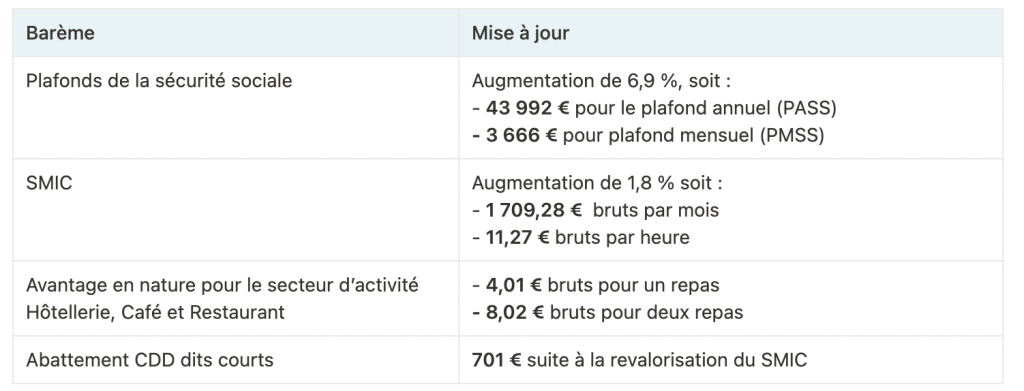

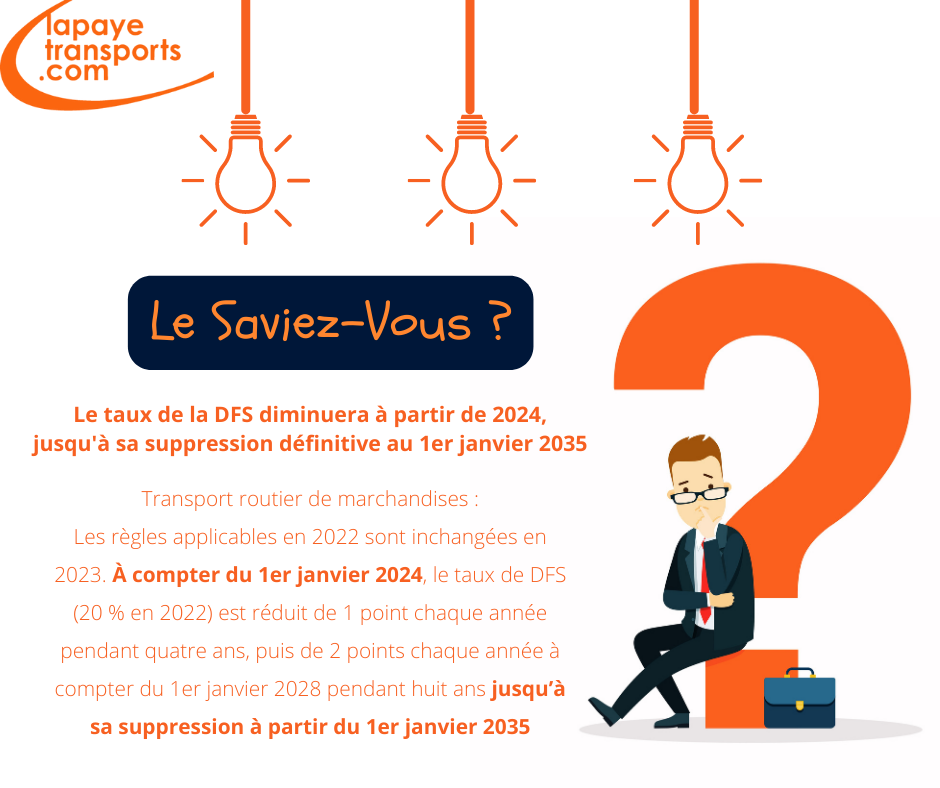

Nous vous invitons dans cet article, à vous préparer durant toute l’année et à respecter toutes les échéances importantes pour la gestion de vos R.H et de vos payes.

Nous vous invitons dans cet article, à vous préparer durant toute l’année et à respecter toutes les échéances importantes pour la gestion de vos R.H et de vos payes.